行业动态

查看分类行业动态

2017年中国变压器行业竞争格局分析及与上下游行业关系分析

来源:本站 时间:2018/10/22 15:17:00 次数:

1、行业竞争格局与市场化程度

变压器行业已经形成完全市场化的竞争格局,发电集团、电网公司等主要客户在设备采购时普遍采用招投标制度,对投标者进行资格审查,竞标者之间面临产品质量、价格水平、技术实力、品牌影响力等因素的直接竞争。目前中国变压器生产企业近千家,输变电网、配网、电站等不同细分领域,竞争格局差异明显。

(1)输变电网用变压器

输变电系统主要使用的变压器为超高压、特高压产品,技术、经验门槛要求较高,目前具备 500 千伏以上产品生产能力的企业较少,市场份额相对集中,主要为技术、资本实力雄厚的跨国电气巨头如东芝、 ABB 集团和西门子,以及具有先发优势的上市公司如保变电气、特变电工和中国西电。

(2)配网及民用变压器

配网系统和工矿、居民、商业系统主要使用的变压器为中低压产品,技术含量相对较低,生产厂家众多,市场分散,价格竞争比较激烈,其竞争呈现地区性特征。但随着国家建设“智能坚强电网”的总体规划, 对配网用变压器的节能性、可靠性、 智能化的要求将越来越严格, 具备技术优势的企业将逐渐胜出, 地方性、小规模、技术陈旧的落后产能将会被淘汰,预期配网变压器市场将呈现集中度不断提高的趋势。

(3)新能源发电用变压器

风电、太阳能、水电等新能源发电系统对变压器的可靠性、环境适应性要求较高,具有一定的技术门槛。目前总体市场份额相对集中,具备生产资质和竞争实力的企业数量有限,且随着新电站对建设成本的控制,对缺乏规模效应的新进入者形成一定的成本壁垒。

(4)核能发电用变压器

核电变压器对技术水平和业绩资质的要求十分严格,市场高度集中。技术水平方面,核电站用安全级设备要求具备 60 年使用寿命,在整个使用期内需耐受地震、突发短路等严酷工况,并通过鉴定试验对设备满足以上要求的能力进行验证,具有很高的技术难度,需要较大的研发经费投入,对企业的技术实力和资金实力要求较高;资质业绩方面,核电站对合格供应商管理十分严格,通常核电项目采用邀标方式,对于未取得过相关核电厂业绩的企业具有极高的进入壁垒。

(5)火力发电用变压器

由于火电发展时间长,配套电气设备市场也相对成熟,相关变压器生产厂商很多,市场比较分散,同质化竞争明显。随着国家能源结构调整,火电尤其是小规模火电厂将面临一定程度的压缩, 相关变压器企业的竞争环境预期将进一步恶化。

(6)轨道交通用变压器

轨道交通用的牵引变压器及轨道供电变压器系统具有较强的专用性, 技术含量很高,此前市场尤其是高速铁路领域,主要为跨国电气巨头垄断。随着国内电气厂商技术进步,以及铁路装备国有化的产业政策支持,顺特电气、卧龙电气、金盘电气等几家国内厂商逐渐占据了主要市场份额,在服务体系、配件供应等方面取得竞争优势。目前轨道交通变压器领域存在较高的技术壁垒,铁道部要求为铁路提供牵引变压器企业的前提条件是必须有两台变压器挂网安全运行两年以上,准入门槛高,竞争格局相对稳定,市场高度集中。

(7)汽车充电桩变压器

目前中国汽车充电系统建设处于起步阶段, 相关变压器尚未形成统一的产品标准与市场体系,行业规模较小,竞争格局尚不明朗。地方政府、国家电网及电动汽车企业承建汽车充电桩项目时,一般面向全国厂家进行电气设备的采购招标,不具有明显的地域限制。

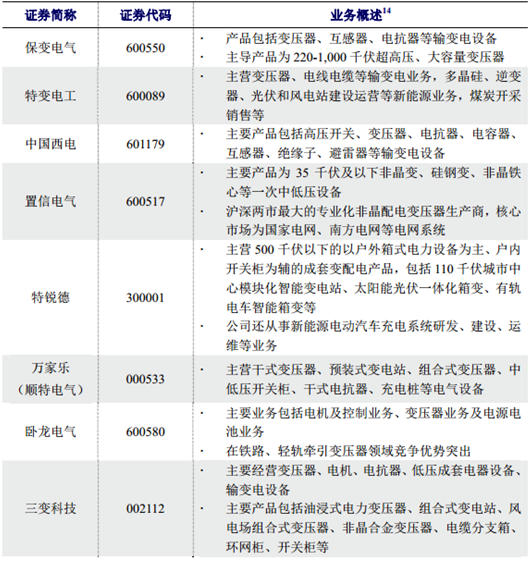

2、行业内主要企业

变压器领域的主要参与者概况如下:

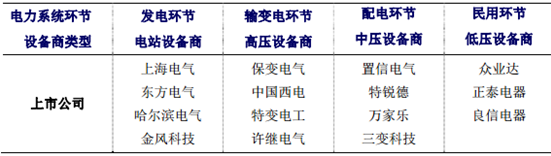

(1)国内上市公司

数据来源:公开资料整理

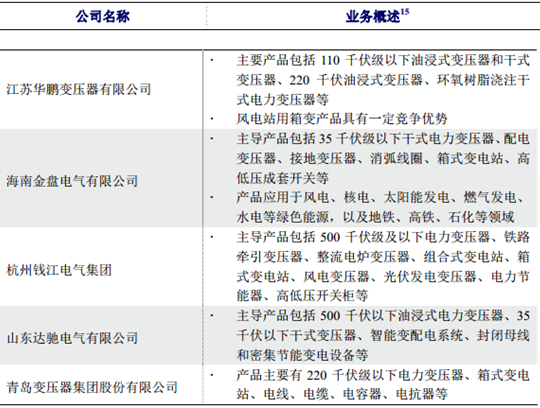

(2)国内非上市公司

数据来源:公开资料整理

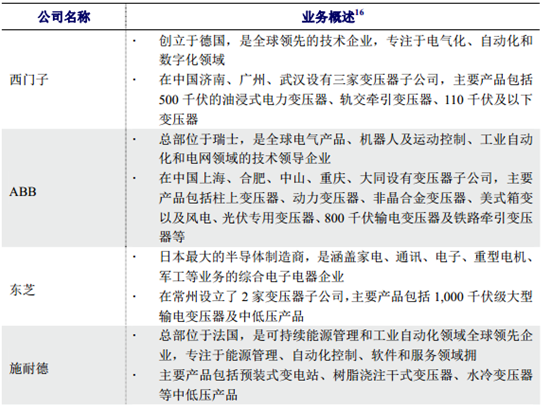

(3)跨国电气公司

数据来源:公开资料整理

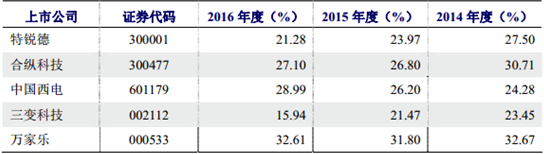

3、行业利润水平

变压器行业发展相对成熟,资质、技术、资金等多重壁垒限制了新进入者,尤其是在特高压、新能源、轨道交通等细分领域,变压器市场格局已趋于稳定,行业利润水平波动较小,变压器行业上市公司销售毛利率比较接近,近年来也未发生明显变化。

变压器行业上市公司主营业务毛利率

数据来源:公开资料整理

(二)变压器上下游行业关系

1、电力系统概况

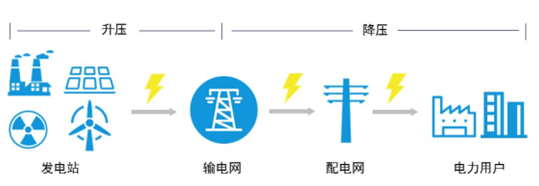

(1)电力系统主要环节

数据来源:公开资料整理

电力系统是一个生产和提供电力能源、满足社会电力需求的复杂系统,由发电、变电、输电、配电和用电五个环节组成。发电、输电、配电与用电环节通采用不同的电压等级,并通过变电环节实现电压等级之间的转变与连接,具体程如下:发电站将风能、光能、水能或化石能源转化为电能后,通过变压站将中压电能转化为 110—1,000 千伏的高压电能,进行大规模、低线损的远距离输电;输送至用电区域后通过配电网络降压至 110-10 千伏后接入各类工业企业、公建设施等用电负荷较大的终端用户,最后再降至低压 380/220 伏分配和接入低压用户。

(2)各环节主要参与者

① 发电领域

发电市场集中程度较高,主要参与者为大型国有企业集团及地方国企,具体包括“五大四小”发电集团以及大量的地方国资及民营电厂。

② 输配电运营领域

输配电环节的主要运营主体为国家电网和南方电网公司, 占据绝大部分市场份额。

③ 电气设备领域

电力设备制造商服务于电力系统各个环节,包括发电设备制造商、输配电设备制造商及民用电气设备制造商等。

数据来源:公开资料整理

输配电设备是构成输配电系统的主体, 根据功能不同分为一次设备和二次设备。一次设备包括能够完成发电、输电、变电和配电等任务的发电机、变压器、输电线路、开关柜等;二次设备是对一次设备进行控制、调节、保护和监测的设备,包括继电保护装置、自动控制装置、测量仪表、信号装置等。

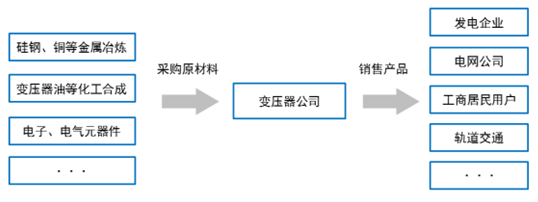

2、变压器产业链及上下游关系

变压器是输配电系统中的核心组成部分, 变压器行业的上下游产业链关系

数据来源:公开资料整理

(1)与上游行业的关系及影响

变压器的主要上游行业包括硅钢、铜冶炼、化工等原材料产业以及熔断器、互感器、控制器等元器件产业。原材料在变压器成本构成中占比较高,其价格水平受到宏观经济和大宗商品市场的影响,价格波动会影响变压器产品的成本。元器件的性能影响着变压器产品的质量,目前我国元器件已基本实现国产化,技术成熟,价格水平稳定,波动较小。

(2)与下游行业的关系及影响

变压器的下游客户包括发电公司、电网、轨道交通、石化钢铁等大型企业以及普通工商业用户和居民用户。电源、电网、轨道交通行业的发展受到国家基础设施建设投资和产业政策的影响,新增发电装机容量和电网建设投资,直接决定了对变压器产品的需求,根据“十三五”规划,相关产业面临良好的发展机遇,将直接拉动配套变压器市场的增长。大型企业、普通工商业用户和居民用户对变压器的需求,主要取决于宏观经济状况和固定资产投资,随着中国经济进入稳健增长期和经济结构调整的深化, 对这部分专用程度较低的变压器市场将产生一定不利影响。

注:本文转至网络,如涉及版权请联系删除!!

上一条:电力变压器制造行业现状分析

Copyright © 2023 湖北华耀达电气集团 版权所有

备案号:鄂ICP备88888888号